Aperçu

- Rendement du portefeuille et du marché

- Le point sur le portefeuille

- Points saillants en matière de placement

- Quelques résultats en rafale

- Perspectives du marché

Rendement du portefeuille et du marché

Rendement depuis le début de l’année, au 29 février 2024.

- S&P/TSX 60 – Rendement total, $ CA : 2,5 %

- S&P 500 – Rendement total, $ US : 7,1 %

- Indice obligataire global S&P Canada – Rendement total, $ CA : -1,6 %

- NASDAQ Composite – Rendement total, $ US : 7,3 %

- Dow Jones Industrial Average – Rendement total, $ US : 3,8 %

Pour mettre les choses en contexte, le plus important fonds commun de placement du Canada, soit le Portefeuille équilibré RBC Sélect, compte environ 50 milliards de dollars d’actifs et des frais d’environ 2 %. Il a réalisé un rendement de 3,3 % depuis le début de l’année, de 2,9 % sur trois ans, de 5,4 % sur cinq ans et de 6,2 % depuis sa création (décembre 1986).

Le Portefeuille d’actions conservateur a inscrit un rendement de 10,5 % depuis le début de l’année, de 8,1 % sur trois ans, de 12,8 % sur cinq ans et de 13,3 % depuis sa création (octobre 2015).

Le Portefeuille de revenu diversifié, qui est notre portefeuille équilibré utilisé dans bon nombre des comptes enregistrés de nos clients, a généré un rendement de 3,4 % depuis le début de l’année, de 5,1 % sur trois ans, de 9,1 % sur cinq ans et de 9,0 % depuis sa création (juillet 2017).

Le Portefeuille ciblé de rendement total a affiché un rendement de 11,8 % depuis le début de l’année, de 12,7 % sur trois ans et de 20,7 % depuis sa création (avril 2020).

Vos propres rendements varieront en fonction du montant de titres à revenu fixe que vous détenez, des rentrées et sorties de fonds ainsi que des frais de gestion.

Le point sur le portefeuille

Nous avons commencé à réduire notre placement dans Nvidia, qui s’est beaucoup apprécié au cours de la dernière année. L’action a atteint un creux en octobre 2022 d’environ 120 $ US par action et se négocie maintenant à près de 900 $ US. Notre vision à long terme de Nvidia n’a pas changé, mais nous réduisons la pondération de la position de 8,5 % à 6 %. Nous réexaminons continuellement notre portefeuille modèle en nous demandant si les pondérations sont celles que nous voulons en fonction de l’information et du contexte actuels – comme si nous reconstruisons entièrement le portefeuille chaque jour.

Avec le produit de la vente, nous avons ajouté quelques titres existants dans le portefeuille que nous estimions sous-pondérés.

Nous avons également ajouté une nouvelle société au portefeuille : ASML.

Points saillants en matière de placement

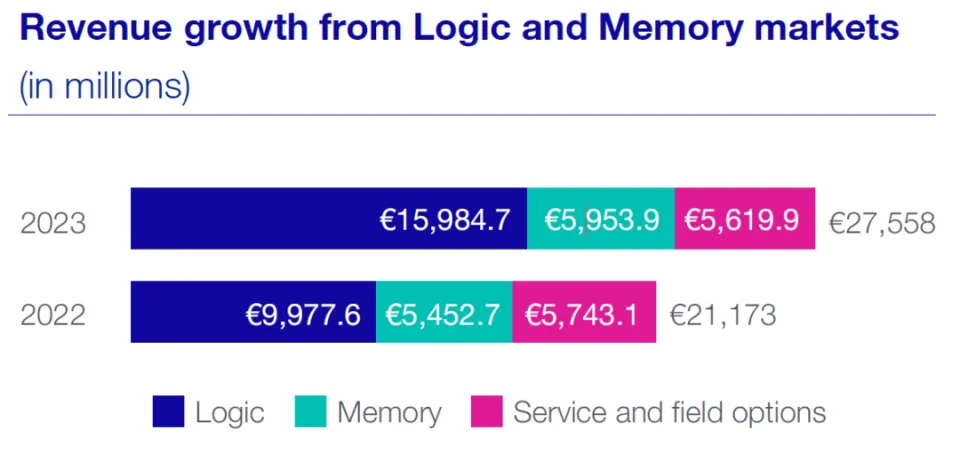

ASML

La technologie nécessaire pour construire les puces d’intelligence artificielle (IA) d’aujourd’hui mérite un prix Nobel. Les entreprises doivent se concentrer sur une seule tâche : se spécialiser. C’est pourquoi Intel n’a pas été en mesure de suivre le rythme de la guerre des puces – elle a essayé d’être intégrée verticalement plutôt que de se concentrer sur une seule tâche.

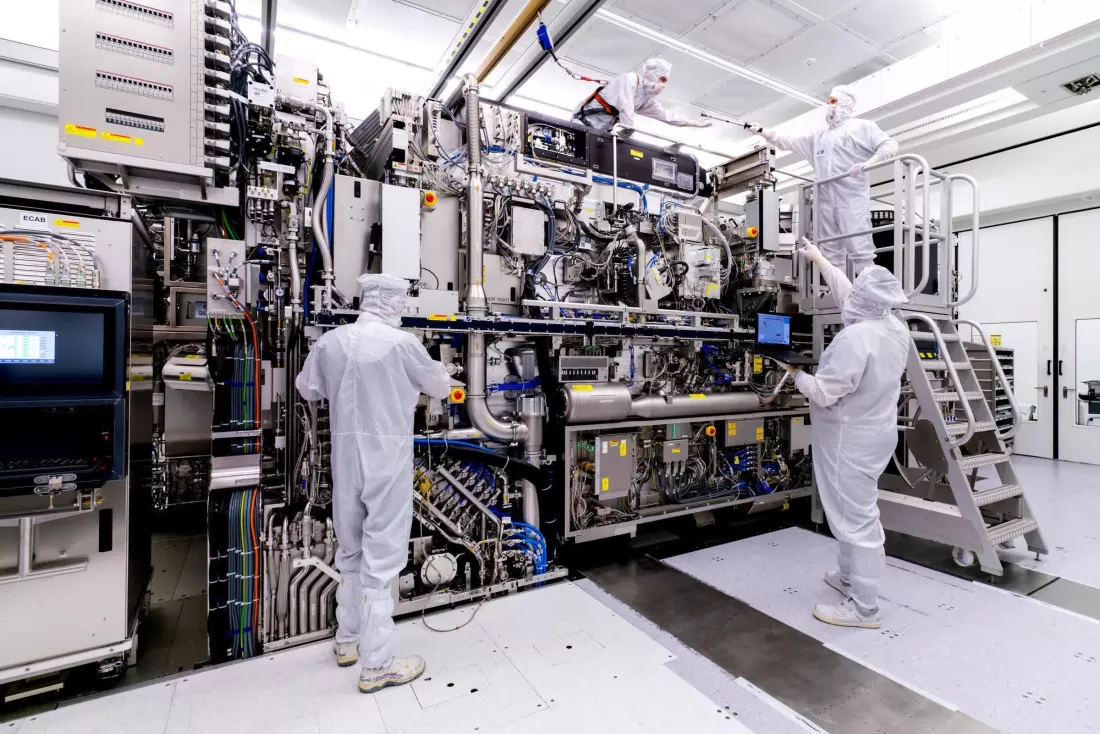

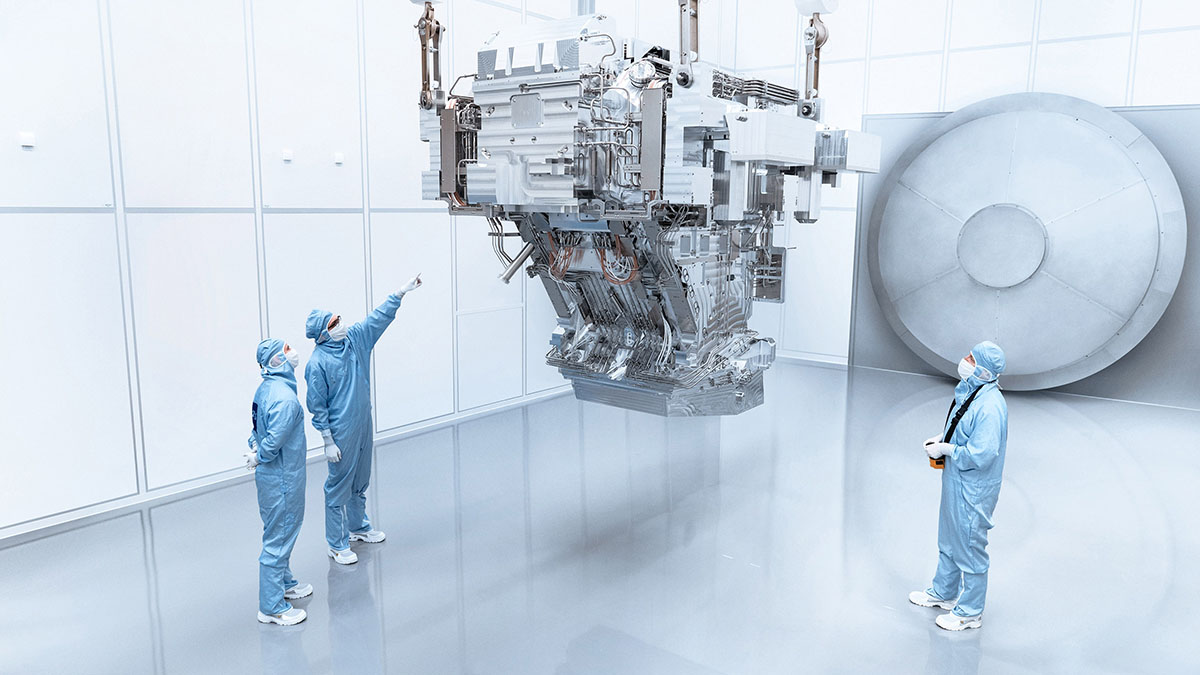

ASML, ou Advanced Semiconductor Materials Lithography, fabrique ce que beaucoup appelleront les machines les plus avancées et les plus complexes de la planète – EUV Lithography Machines –, qui sont utilisées pour fabriquer les produits les plus avancés et les plus complexes de la planète : les micropuces. Ces machines impriment le composant central ou le cerveau de l’IA et les serveurs qui hébergent tout ce que nous faisons numériquement. Un exemple serait la micropuce H100 AI de Nvidia, qui se vend environ 40 000 $ chacune, tandis que la puce AMD concurrente se vend environ 15 000 $ l’unité. Ainsi, chacune des plaquettes les plus avancées fabriquées par ces machines vaut entre 1 et 3 millions de dollars.

À notre avis, les meilleures puces au monde sont conçues par Nvidia, fabriquées par TSMC, et les machines qui les produisent sont fabriquées par ASML. Voyez cela comme suit : Nvidia conçoit les puces et demande à TSMC de construire un laboratoire pour fabriquer les puces, puis TSMC achète les machines qui fabriquent les puces à ASML et les fait fonctionner dans son laboratoire. Aucune autre société ou gouvernement dans le monde ne peut faire ce qu’ASML fait.

Une seule de ces machines est de la taille d’un camion semi-remorque. Elles sont si lourdes, soit environ 180 tonnes, qu’il faut de 3 à 6 avions cargos pour les livrer. Elles sont incroyablement chères, les modèles les plus récents coûtant environ 200 millions de dollars chacun. Il n’y a pas beaucoup de machines qui se vendent à ces prix-là; l’article comparable le plus près serait un avion chasseur F22, à 140 millions de dollars.

Ces machines sont l’équipement le plus crucial dans la fabrication des puces. Elles dictent à la fois les capacités des puces, en raison du nombre de transistors qu’elles peuvent placer dans un petit espace, et la vitesse à laquelle on peut les fabriquer.

En ce qui concerne la taille, les machines lithographiques de l’ASML coupent des canaux de 10 nanomètres de largeur, et mis en contexte, cela représente environ 50 fois le diamètre d’un atome de silicone, la longueur de quelques brins d’ADN ou 1/1000 de la taille d’un globule rouge.th the size of a red blood cell.

L’entreprise a un carnet de commandes de plusieurs années pour ces produits. L’une des raisons pour lesquelles nous voulions inclure cette société dans notre portefeuille est qu’elle sert de couverture naturelle aux risques géopolitiques liés aux semi-conducteurs, notamment à Taïwan. La meilleure façon de réduire ce genre de risque est de construire une énorme quantité de nouvelles usines de puces et de les disséminer dans le monde entier.

Nous considérons ASML comme une société d’importance cruciale qui affiche une croissance intéressante, qui détient un monopole dans l’un des secteurs de l’économie croissant le plus rapidement et qui réduit les risques inhérents aux autres sociétés dans lesquelles nous investissons, comme Nvidia, AMD et Apple.

Ce qui ressemble à une raffinerie de pétrole, c’est la nouvelle usine de fabrication de puces d’Intel en construction au Nouveau-Mexique. Une grande partie du coût a été payée par des subventions dans le cadre de la CHIPS Act des États-Unis.

Voici une bonne vidéo de CNBC sur l’ASM : https://youtu.be/iSVHp6CAyQ8?feature=shared.

Pour un peu de contexte, voir notre illustration ci-dessous.

Source: Existential Comics

Quelques résultats en rafale

Nvidia – En 2020, lorsque nous avons commencé à investir dans Nvidia, les ventes de la société se chiffraient à 10 milliards de dollars et son action se négociait à 40 fois le bénéfice. Cette année, on s’attend à ce que la société réalise des ventes de plus de 100 milliards de dollars et son action se négocie actuellement à 35 fois le bénéfice prévu cette année. Si le cours de l’action ne cesse de progresser, c’est parce que les bénéfices ne cessent d’augmenter. Le marché a sous-estimé les bénéfices futurs de Nvidia, de sorte que le cours de l’action s’ajuste à sa juste valeur.

À peu près en même temps que la publication de ces impressionnants résultats, le président de la société, Jensen Huang, s’adressait à différents gouvernements dans le monde pour les encourager à construire leurs propres serveurs d’IA pour leur pays, ce qui représente une occasion d’expansion au-delà de l’aspect commercial.

Costco – Les ventes en ligne ont augmenté de 18 % par rapport au trimestre précédent. Des revenus un peu moins élevés que prévu, mais la hausse du bénéfice et la croissance continue témoignent d’un contrôle rigoureux des coûts. Costco a ajouté 2,4 millions de membres au cours des deux derniers trimestres, car elle aussi réduit les possibilités de partage d’abonnement, à l’instar de Netflix.

Au sujet de l’inflation, Richard Galanti, directeur financier de la société, a déclaré : « Au dernier trimestre, nous estimions que l’inflation sur quatre trimestres avait été d’entre 0 % et 1 % environ. Nous disons maintenant qu’au deuxième trimestre, elle a été essentiellement nulle. Néanmoins, nous prenons des réductions de prix là où nous le pouvons ».

Banque Royale du Canada et Banque Toronto-Dominion – Les bénéfices étaient bons. Les deux actions sont toujours en baisse sur les deux dernières années, de -7 % à -12 % pour la Banque Royale et de -14 % à -22 % pour la TD. Nous croyons que la plupart des ventes de ces titres ont été faites par des investisseurs américains. Nous croyons que les investisseurs américains tentent de miser sur la baisse du marché immobilier canadien en vendant des banques canadiennes. La Banque Nationale du Canada est la seule banque canadienne à ne pas avoir une double cote; elle a augmenté de 10 % au cours des deux dernières années, depuis mars 2022, et elle a atteint un sommet historique. De plus, son action a été beaucoup moins volatile que celles de la Banque Royale et de la TD au cours de la même période.

Banques nord-américaines – Les six grandes banques canadiennes ont mis de côté plus de 4 milliards de dollars pour les pertes sur prêts; tout le monde s’attendait à des défauts de paiement de cette taille. Chaque trimestre où il n’y a pas de grosse mauvaise nouvelle est un bon trimestre. Pas excellent, mais pas mauvais.

Nous avons vu une autre banque régionale frôler l’insolvabilité. En effet, la New York Community Bank a eu des problèmes, a remplacé son chef de la direction et a eu besoin d’une injection d’un milliard de dollars d’un groupe d’institutions financières la semaine dernière. Cette banque était très exposée aux prêts immobiliers à New York et, comme bien d’autres banques, ses dépôts ont fortement augmenté durant la pandémie et il existe une asymétrie entre la durée des dépôts et celle des prêts.

Bref, les taux d’intérêt causent une tempête et les navires mal dirigés risquent davantage de s’échouer. Nous sommes donc prudents.

BCE/Telus – Les organismes de réglementation et le gouvernement leur ont dit qu’elles devaient partager toute leur infrastructure de fibre optique et réduire leurs tarifs. Ces plus récentes demandes les ont poussées à la limite, semble-t-il, et maintenant BCE réduit son personnel et vend des stations de télévision, se débarrassant de tout ce qui ne rapporte pas d’argent. Les deux sociétés sont actuellement en guerre avec le gouvernement et totalement en mode de réduction des coûts.

Imaginez que vous avez dépensé de l’argent pour construire un très beau kiosque de limonade, puis que le gouvernement arrive et vous dise qu’il veut encourager la concurrence et que vous devez donc laisser d’autres personnes utiliser votre kiosque pour vendre de la limonade, et vous force à le faire au prix qu’il a choisi.

Soit dit en passant, c’est un excellent exemple des défauts du socialisme. Nous avons des factures de téléphone cellulaire parmi les plus élevées du monde développé parce que nos compagnies de téléphone ont dû construire des tours de téléphonie cellulaire dans l’Arctique et injecter de l’argent dans des stations de radio et de télévision régionales qui perdaient de l’argent à cause du train inévitable, appelé Internet, qui tue tous les médias locaux. Une trop grande ingérence réglementaire a entraîné des inefficacités du marché.

Ne vous méprenez pas; nous comprenons la nécessité d’une infrastructure nationale de communications et de nouvelles locales, mais le fait de pousser trop fort contre le vent du changement peut avoir de mauvais résultats.

Berkshire Hathaway – Notre citation préférée de Warren Buffett dans la lettre aux actionnaires de cette année est un rappel de la raison pour laquelle les cours des actions ont semblé aller de tous les côtés au cours des dernières années alors que le contexte commercial demeure solide : « Bien que le marché boursier soit beaucoup plus gros qu’il ne l’était à nos débuts, les participants actifs d’aujourd’hui ne sont ni plus stables sur le plan émotionnel ni mieux instruits que lorsque j’étais à l’école. »

Les marchés continueront de fluctuer entre la peur et la cupidité.

Perspectives du marché

Nous en sommes aux premières étapes d’un marché haussier. Certains des médias grand public qui ont été pessimistes au cours des deux dernières années « attendant un bon moment pour investir » appellent cela une bulle du marché, le marché ayant progressé selon eux d’environ 30 % depuis son creux. Mais, en réalité, le marché n’a augmenté que de 10 % au cours des deux dernières années par rapport à son sommet précédent de décembre 2021. N’exagérons pas sa hausse. Nous en sommes aux premières étapes d’une évolution technologique qui durera jusqu’à la fin de la décennie. Misez sur la qualité, demeurez investi et attendez-vous à des reculs de 5 % à 10 % chaque année environ. Les corrections sont ce qui maintient un marché haussier en santé.

~~~

Nous avons hâte de vous accueillir à notre événement de reconnaissance envers nos clients le mois prochain, et nous espérons vous y voir.

Simon et Michael

Simon Hale, CIMMD, CSWP, FCSIMD

Conseiller principal en gestion de patrimoine,

Gestionnaire de portefeuille

Wellington-Altus Gestion Privée

Michael Hale, CIM MD

Conseiller principal en gestion de patrimoine,

Gestionnaire de portefeuille

Wellington-Altus Gestion Privée

Groupe Investissements Hale

1250, boul. René-Lévesque Ouest, bureau 4200

Montreal, QC H3B 4W8

Tél. : 514 819-0045

Les rendements du Portefeuille d’actions conservateur, du Portefeuille de revenu diversifié et du Portefeuille ciblé de rendement total représentent uniquement les rendements des portefeuilles modèles et non les rendements de clients. Le rendement des comptes individuels peut différer sensiblement de l’historique de rendement représentatif en raison de plusieurs facteurs, notamment la taille du compte, la durée de la stratégie, le moment et le montant des dépôts et des retraits, le moment et le montant des dividendes et d’autres revenus, le moment et le prix de l’exécution des opérations, les taux de change, les frais et d’autres charges. Il ne s’agit pas d’un relevé officiel de Wellington-Altus Gestion Privée (« WAGP »). WAGP ne peut pas vérifier l’exactitude de ces chiffres sur le rendement. Veuillez consulter votre relevé officiel de WAGP pour connaître le chiffre exact de vos rendements.